关键发现(部分)

-

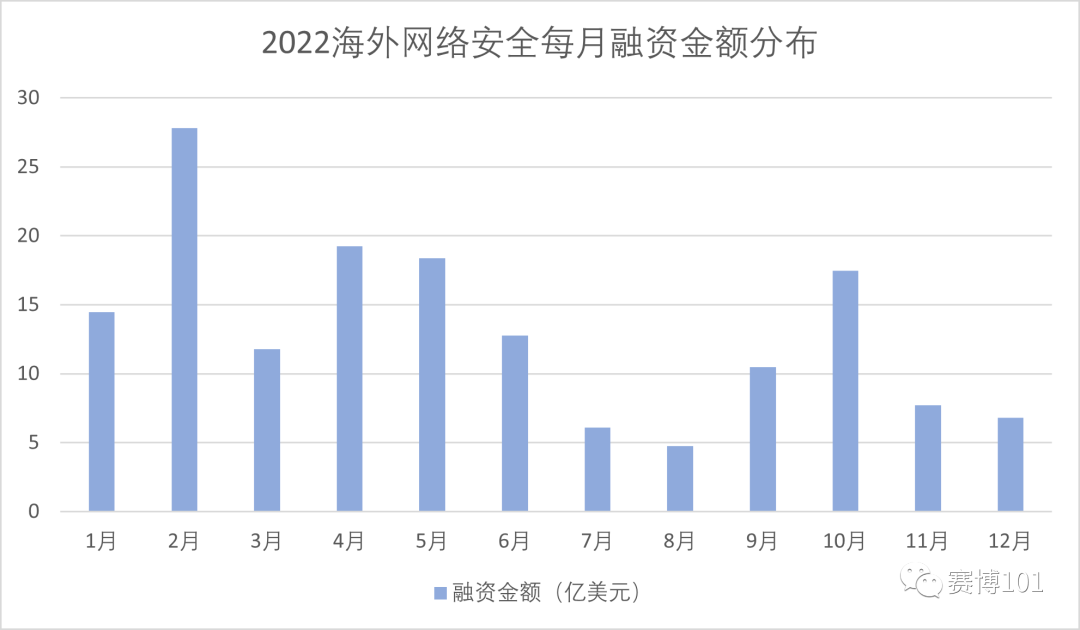

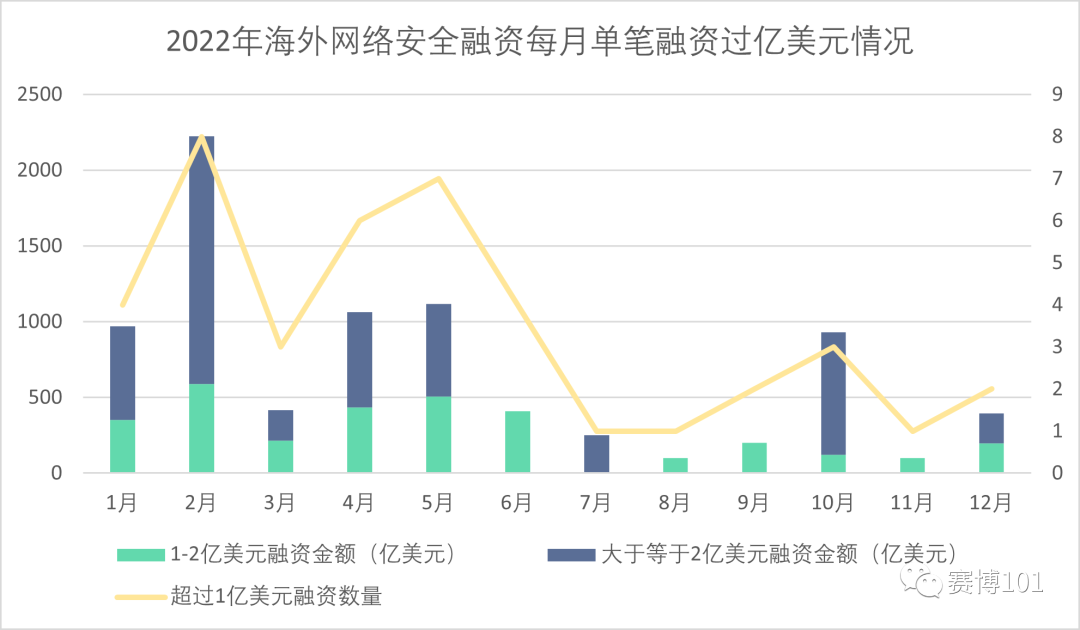

受全球经济下行的影响,海外网络安全融资市场在2022年高开低走,在上半年的大量融资后,下半年的融资数据大幅度缩水。主要原因在于下半年过亿美元的融资数额远低于上半年。 -

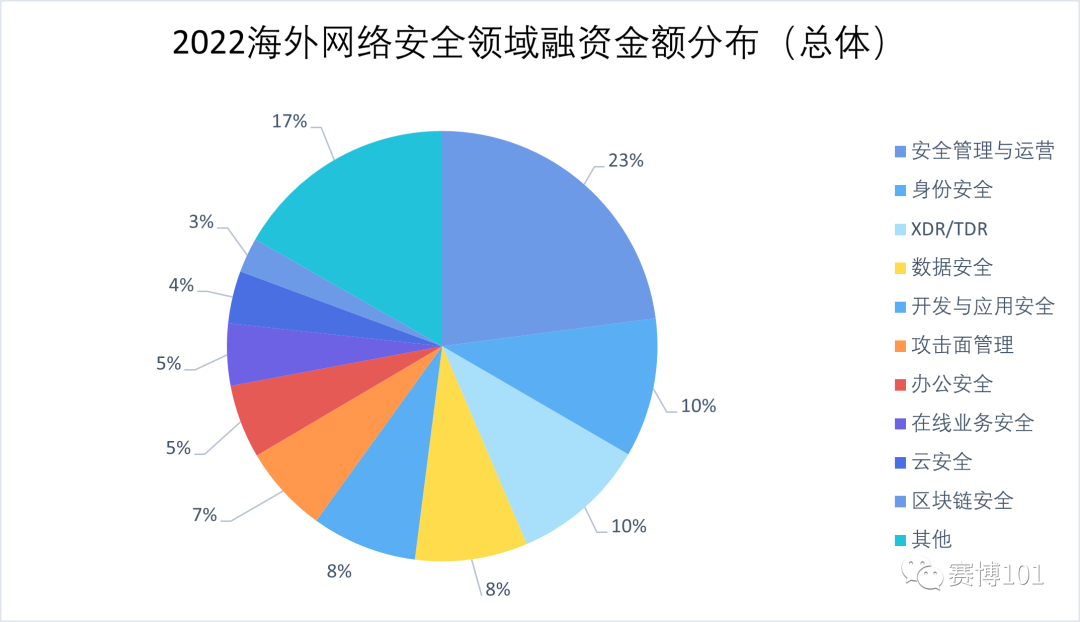

“安全管理与运营”是2022年海外网络安全融资最多的领域,超过融资总额的两成。 -

“安全管理与运营”以及“开发与应用安全”领域的安全工具集成平台类产品都有不少的融资金额。 -

软件供应链安全不仅仅是开源的管理,针对SaaS安全的企业同样因软件供应链安全而获得融资。 -

从资本市场的反应来看,网络安全在向一种“融合安全”的方向——即某些安全二级(甚至三级)细分领域可能同时兼具两种或者以上的安全领域特性,尤其以云相关为主:如云数据安全、云端应用和SaaS安全等。同时,部分安全能力并不是再单一地覆盖自己原本的需求,而是可能产生一些扩展性的应用。

前 言

尽管说我在信息收集的过程中一度力求数据的完整性,但是因为各种原因发现无法真正达到完整,最后只能基于当前现有的数据情况,以及可能缺失的数据,对本报告中的数据价值性进行一些简单的自我评估。

市面上当前已经有多个对去年网络安全融资的分析报告,比如国外的MomentumCyber、Crunchbase这类老牌的机构。但是,我认为,这些报告的内容还可以更深入一步,从数据中发现更多的洞察——比如“应用安全”是一个融资较多的领域,但是到底“应用安全”中的融资构成又是如何的呢?整个“应用安全”的融资方向又在哪呢?这一系列的二次分析,是大部分国内外报告所缺乏的,而我想试着,看看自己能否尽力挖掘出这些观察。

本统计中,会有不少特别主观的判断与分析,也很可能会犯一些错误,希望广大业内朋友能够友善地指出和讨论。

数据来源与数据缺失情况

数据来源

-

另一方面,以下类型融资信息并不计入(在统计中会有极少部分混入): -

带有一部分网络安全能力,但是并不以网络安全为主要产品能力或者企业特色的(比如Chainalysis、BigPanda.io等);这一部分企业往往融资量也比较大,因此排除这些企业后会有不小的融资额差异。 -

只在自身网站,但并未有第三方网站发布融资新闻。 -

除了如PitchBook、CBInsight之类的企业信息网站有记录之外,并未在其他(英文)网站发现相关融资信息的。 -

融资轮在Seed轮或者更早,并且融资金额低于500万美元的。

数据缺少与数据偏差的因素

-

对于“网络安全”定义和区分有差异。 -

地缘政治导致缺乏公开信息。 -

语言因素产生的搜索问题。 -

融资金额过小未被观察到以及融资金额未明确公布导致无法计算。 -

汇率计算中出现的差异。

本报告中数据的参考价值与分析逻辑

“网络安全能力下一个方向在哪里”才是资本市场、安全厂商以及安全甲方真正希望进一步了解的问题。

2022年海外网络安全融资总体情况

-

本统计共发现2022年国外网络安全融资约157.78亿美元。 -

单轮最高融资超过10亿美元(本统计中这笔融资参考了PitchBook给的数据,记为11.6亿美元),为2月份的Securonix。 -

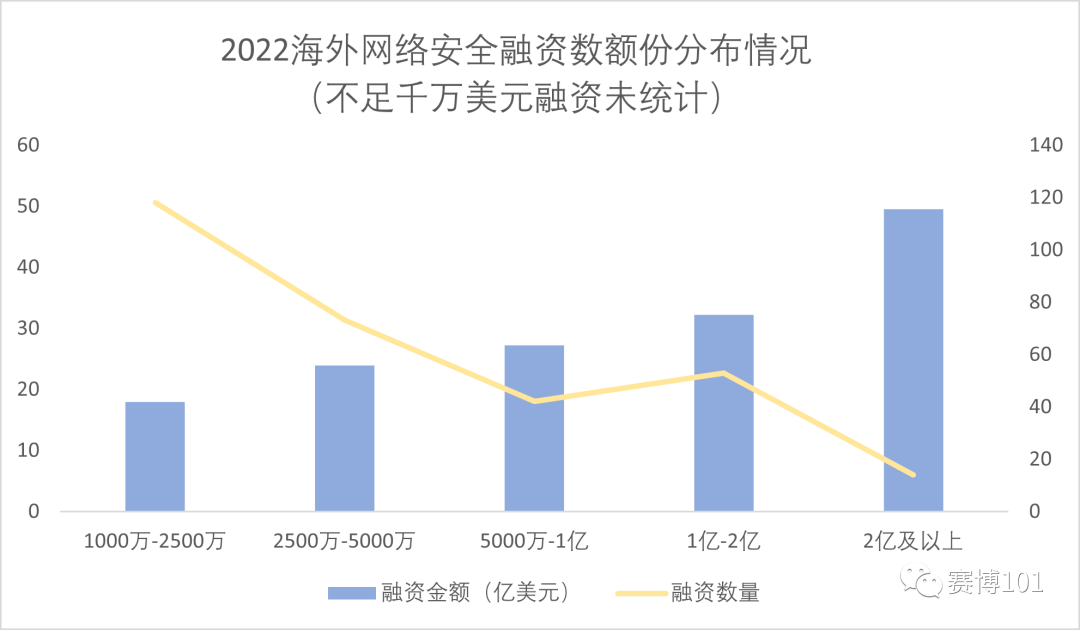

本统计中,单笔融资大于等于1亿美元的企业有67笔,其中14笔融资超过2亿美元;1亿美元及以上的融资总额超过2022年海外网络安全融资的一半。 -

2022年海外网络安全融资数额较2021年降低了不少,其原因之一是下半年的网络安全融资形势并不好。资本市场也受到了全球经济下行的影响,在2022年上半年还不错的活跃后,2022年下半年几乎每个月都呈现出萎靡的状态。 -

2022年下半年融资金额大规模减少的一个主要原因在于大于等于1亿美元的融资大幅度减少,尤其是超过2亿美元的融资。2022年全年有4个月没有单笔融资过2亿美元的月份,其中3个月都在下半年,而另一个则是6月。

-

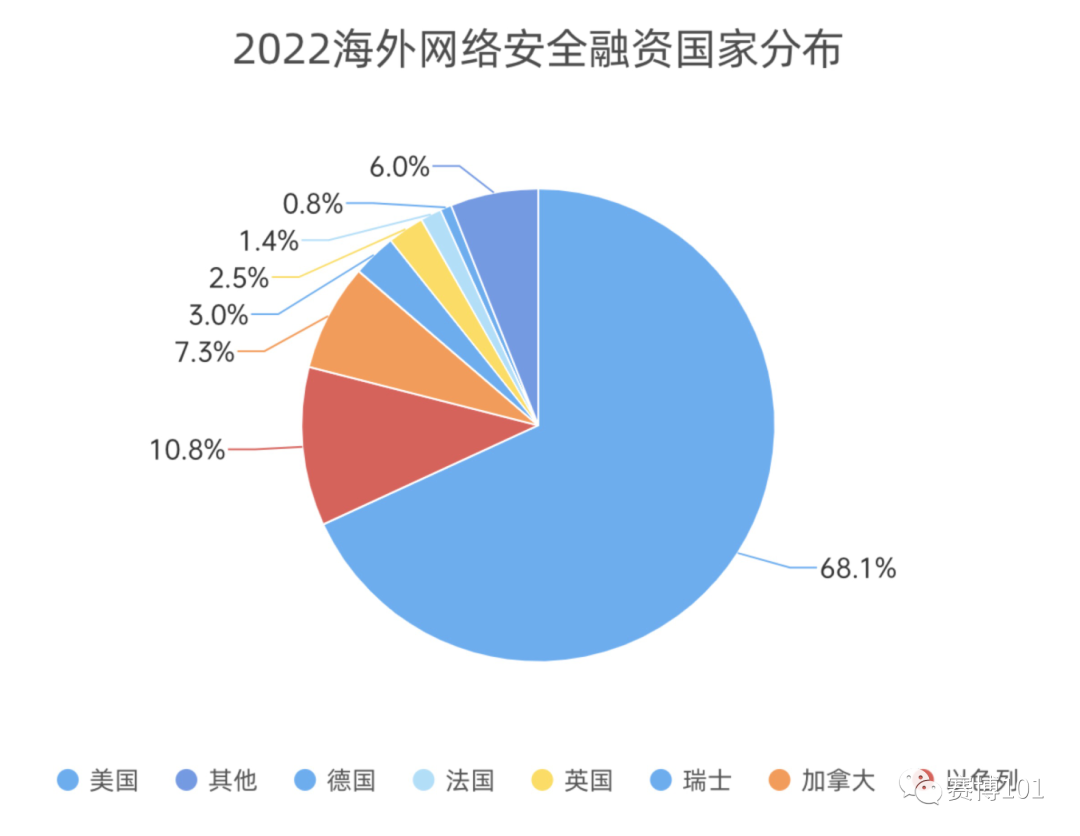

2022年海外网络安全融资金额依然是美国独占鳌头,占海外网络安全总融资金额的近七成。另一方面,以色列也依然是网络安全行业的佼佼者,融资金额超过一成。以洲来划分,整个北美地区占了海外网络安全融资市场金额的四分之三。 -

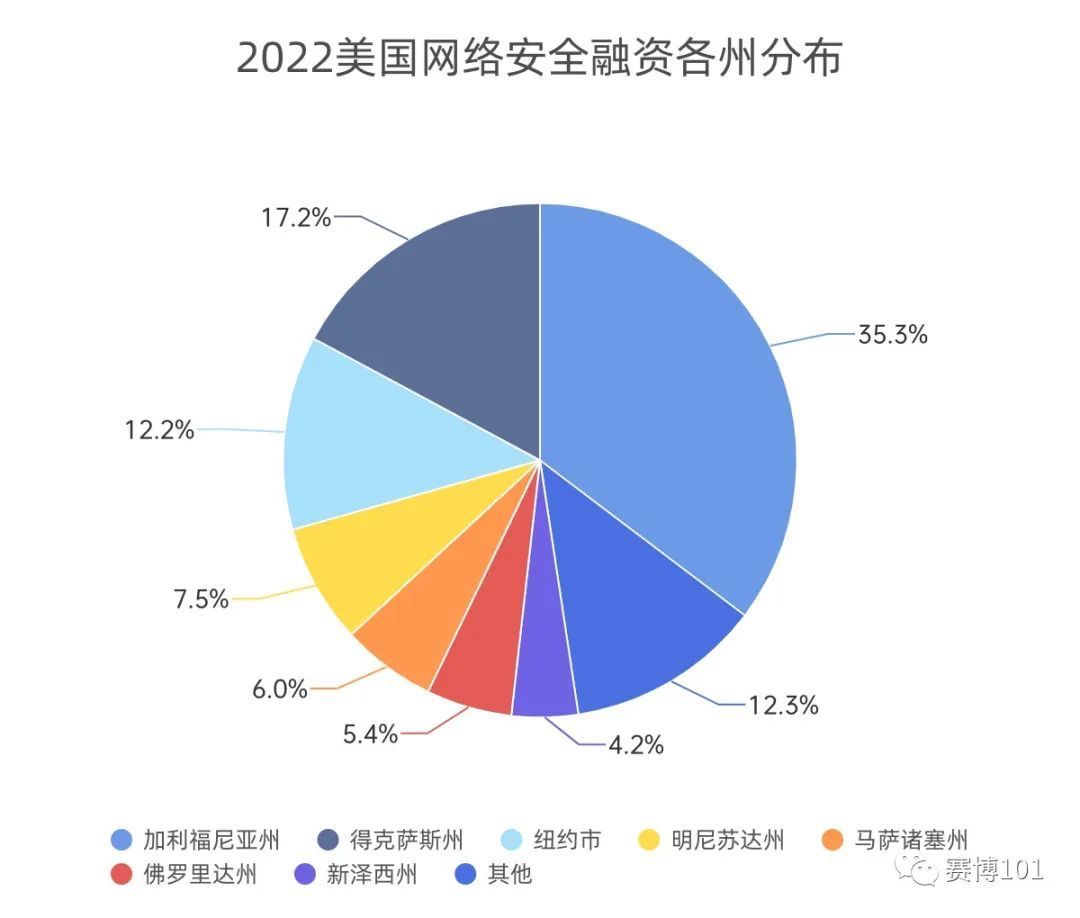

从美国的融资金额来看,加利福尼亚州是美国融资金额最多的州,占美国融资综合的35%——这也意味着国外网络安全融资近四分之一的金额都在美国的一个州上。加利福尼亚州不仅本身区域广阔,更有南洛杉矶北硅谷的两大发展点:虽然以硅谷为中心的北加利福尼亚地区融资金额超过了30亿,以洛杉矶为中心的南加利福尼亚州同样有超过马萨诸萨州的融资金额。另一方面,尽管得克萨斯州的融资金额仅次于加利福尼亚州,但是在本统计中观察到的融资数量却低于纽约市,略高于马萨诸塞州,也就意味着得克萨斯州获得融资的网络安全企业以较为成熟的企业为主。 -

2022年海外网络安全融资金额主要集中在了B轮和C轮,这两轮的融资占了整体融资额的近50%。而D轮之后的股权融资以及A轮融资金额同样不少,整体海外网络安全环境依然是一个正在生长的情况。 -

在2022年的海外网络安全融资中,也出现了中早期融资超过1亿美元的情况:A轮出现两起1亿美元融资,均为安全浏览器厂商,同时有一起9,000万美元的区块链安全融资;而B轮更是有八起融资超过1亿美元,最高融资额近2亿美元,同时还有一起9,400万美元的融资,这些融资也无疑使得B轮总体融资金额提升。

未完待续,完整版PDF正在制作……

版权声明

本站原创文章转载请注明文章出处及链接,谢谢合作!

评论